В современных условиях мирового социально-экономического развития, особенно важной областью стало информационное обеспечение процесса управления, которое состоит в сборе и переработке информации, необходимой для принятия обоснованных управленческих решений.

Перед управляющим органом обычно ставятся задачи получения информации, ее переработки, а также генерирования и передачи новой производной информации в виде управляющих воздействий. Такие воздействия осуществляются в оперативном и стратегических аспектах и основываются на ранее полученных данных, от достоверности и полноты которых во многом зависит успешное решение многих задач управления.

Нельзя не отметить, что любые принимаемые решения требуют обработки больших массивов информации; компетентность руководителя зависит не столько от прошлого опыта, сколько от владения достаточным количеством информации о быстро меняющейся ситуации и умения ею воспользоваться.

Это необходимо знать и понимать будущим руководителям. От этого зависит не только судьба конкретной личности или предприятия, но и, быть может, судьба России в целом, ее роль на международной арене.

Выбранная тема является актуальной на сегодняшний день, поскольку наши дни диктуют острую необходимость уверенно чувствовать себя на ногах в обществе, где значение информации для всех сфер общественной жизни постоянно увеличивается. Не вызывает сомнения тот факт, что ключом к успеху в таком обществе будет являться умение четко ориентироваться в огромном океане информации и умение эффективно воспользоваться этой информацией.

Цель курсовой работы:

- Раскрыть значение информации и её сущность в финансовом менеджменте;

- Рассмотреть сущность информационно-управляющей системы;

Рассмотреть технологию принятия управленческих решений с информационных позиций на примере предприятия ОАО «Магнит»

Данная работа состоит из двух глав. Первая глава содержит определение и значение информации в финансовом менеджменте, значение учета и отчетности в финансовом менеджменте, а также группы пользователей финансовой информации. Во второй главе мной рассмотрены финансовые показатели, необходимые для принятия управленческого решения и произведен финансовый анализ предприятия ОАО «Магнит»

При написании работы информационной базой служили: учебные пособия под редакцией Балабанов И.Т. Основы финансового менеджмента; под редакцией Ковалева В.В. Введение в финансовый менеджмент: теория и практика: учебник для вузов; использована финансовая отчетность предприятия ОАО «Магнит», с сайта #»829522.files/image001.gif»>

Стиль и культура руководства на предприятие

... и типом культуры, случайными факторами. Стили руководства могут сменять друг друга, например, в зависимости от внешней ситуации, связанной с цикличностью экономических процессов. Попеременное использование двух стилей получило в западном менеджменте ... большие предприятия положение изменилось. ... стиля руководства, пригодного для всех случаев жизни. Применяемые менеджером стиль или симбиоз стилей зависят ...

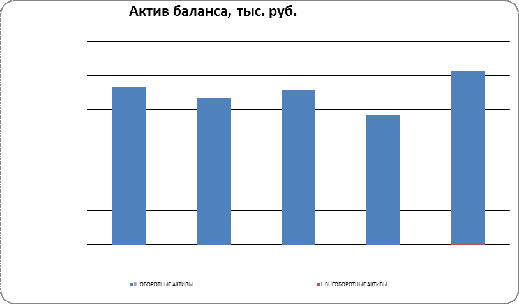

Актив Баланса:

Структура активов на 01.07.13 г. состоит из: внеоборотных активов 0,05% от ВБ (19 тыс. руб.) и оборотных активов 99,95% от ВБ (38183 тыс. руб.).

Внеоборотные активы состоят из основных средств. Основные средства на 01.07.13 г. составляют 19 тыс. руб., по сравнению с прошлым отчетным периодом они сократились на 7 тыс. руб. Основные средства включают в себя: компьютеры, принтер, факс, мебель.

Оборотные активы состоят из: запасов 4,36% от ВБ (1664 тыс. руб.), краткосрочной дебиторской задолженности 43,18% от ВБ (16495 тыс. руб.), краткосрочных финансовых вложений 52,00% от ВБ (19865 тыс. руб.), денежных средств 0,42% от ВБ (159 тыс. руб.).

Запасы за последний отчетный период увеличились на 220 тыс. руб. и составили по состоянию на 01.07.2013 года 1664 тыс. руб. В составе запасов учитываются: сырье, материалы и другие ценности (в т.ч. строительный материал, расходный материал для оргтехники, канцтовары).

В составе актива баланса предприятия учитывается дебиторская задолженность в сумме 16495 тыс. руб.

|

Структура дебиторской задолженности по отдельным дебиторам и суммам(по состоянию на 01.07.2013) |

||||

|

п/п |

Дебитор |

Сумма |

% доля в общей задолженности |

|

|

1 |

Профиролл Технолоджис |

5 607,38 |

33,99 |

|

|

2 |

ОАО «Серп и Молот» |

2 651,78 |

16,08 |

|

|

3 |

ООО «Волгапрофиль» |

594,26 |

3,60 |

|

|

4 |

Федеральная таможенная служба России |

1 454,96 |

8,82 |

|

|

5 |

перед бюджетом |

708,79 |

4,30 |

|

|

6 |

Прочие дебиторы |

5 478,01 |

33,21 |

|

|

Общая сумма: |

16 495,18 |

100 |

||

За последний отчетный период дебиторская задолженность предприятия уменьшилась на 4683 тыс. руб. Уменьшение дебиторской задолженности может быть расценено положительно, поскольку свидетельствует о добросовестной платежной дисциплине контрагентов организации, о том, что партнеры предприятия по бизнесу своевременно отвечают по своим обязательствам.

Краткосрочные финансовые вложения по состоянию на 01.07.2013 г. — 19 865 тыс. руб. Учитываются займы: ОАО «Саратовский завод «Серп и Молот» в сумме 11 302,00 тыс. руб., и проценты по займам в размере — 8532,98 тыс. руб.

Денежные средства на расчетных счетах и в кассе предприятия составили по состоянию на 01.07.2013 года — 159 тыс. руб., сократившись по сравнению с прошлым отчетным периодом на 516 тыс. руб.

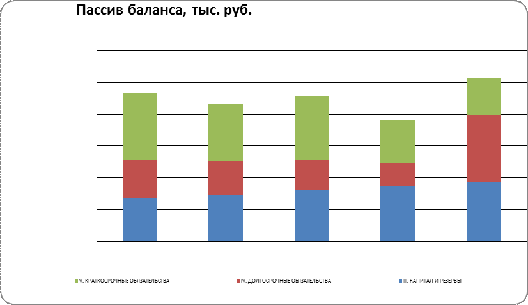

Пассив баланса:

Структура пассивов организации на 01.07.13г. характеризуется следующим соотношением: 45,26% (17290 тыс. руб.) собственных средств и 54,74% (20913 тыс. руб.) заемных средств.

Капитал и резервы.Величина уставного капитала на 01.07.13 — 10 тыс. руб., нераспределенной прибыли — 17280 тыс. руб. Накопленный капитал увеличился за последний отчетный период на 1167 тыс. руб., необходимо отметить, что накопленный капитал составляет 45,23% валюты баланса предприятия, таким образом, являясь доминирующим, в структуре формирования собственных средств.

Долгосрочные обязательства по состоянию на 01.07.2013 г. у предприятия составляют 7380 тыс. руб. (19,32% от ВБ), по сравнению с прошлым отчетным периодом показатель сократился на 1980 тыс. руб. В составе долгосрочных обязательств по состоянию на отчетную дату учитывается кредитная линия в ООО КБ «Адмиралтейский» по кредитному договору № КД-011-Ср от 21.04.2011 г., сроком погашения 11.04.2014 г. По состоянию на 01.07.2013 г. задолженность по кредитной линии составляла 7380 тыс. руб., на 10.08.2013 г. задолженность сократилась до 6060 тыс. руб.

Краткосрочные обязательства по состоянию на 01.07.2013 г. состоят из займов и кредиторской задолженности.

Займы в сумме 2963 тыс. руб. (7,76% от ВБКредиторская задолженность предприятия по состоянию на 01.07.2013 г. составляет 10 570 тыс. руб. (27,67% от ВБ), за последний отчетный период её сумма уменьшилась на 4765 тыс. руб.

В составе краткосрочной кредиторской задолженности предприятия наибольшей задолженностью является задолженность перед ОАО «Саратовский завод «Серп и Молот» в размере 4269,48 тыс. руб. (1862,65 тыс. руб. — за аренду помещений по дог. 50 от 01.11.2012 г.; 2406,83 тыс. руб. — за трубы холоднодеформированные по дог. 7 от 04.05.2012 г.), задолженность ФТС России в размере — 2062,67 тыс. руб., задолженность ЗАО «СИМ» в размере 1010 тыс. руб. за материал по дог. 22 от 19.04.2010 г., и др.

|

Структура кредиторской задолженности по отдельным кредиторам и суммам(по состоянию на 01.07.2013) |

||||

|

№ п/п |

Дебитор |

Сумма |

% доля в общей задолженности |

|

|

1 |

ОАО «Саратовский завод «Серп и Молот» |

4 269,48 |

40,39 |

|

|

2 |

ЗАО «СИМ» |

1 010,00 |

9,56 |

|

|

3 |

Федеральная таможенная служба России |

2 062,67 |

19,51 |

|

|

4 |

СПД ФЛ Высылыха А.М. |

675,00 |

6,39 |

|

|

5 |

Эконом-Лизинг |

369,23 |

3,49 |

|

|

6 |

задолженность по зарплате |

98,65 |

0,93 |

|

|

7 |

задолженность по бюджету |

131,52 |

1,24 |

|

|

8 |

задолженность в фонды |

63,38 |

0,60 |

|

|

9 |

Прочие кредиторы |

1 889,81 |

17,88 |

|

|

Общая сумма: |

10 569,74 |

100 |

||

Отчет о прибылях и убытках:

|

Наименование показателя |

Код |

01.10.2012 |

01.01.2013 |

01.04.2013 |

01.07.2013 |

|

|

I. Доходы и расходы по обычным видам деятельности |

||||||

|

Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) |

2110 |

21430 |

26824 |

5549 |

10865 |

|

|

Себестоимость проданных товаров, продукции, работ, услуг |

2120 |

-9661 |

-11183 |

-1583 |

-2945 |

|

|

Валовая прибыль |

2100 |

11769 |

15641 |

3966 |

7920 |

|

|

Коммерческие расходы |

2210 |

-5549 |

-8654 |

2237 |

-4777 |

|

|

Управленческие расходы |

2220 |

— |

— |

— |

— |

|

|

Прибыль (убыток) от продаж (строки 2110-210-2210-2220) |

2200 |

6220 |

6987 |

1729 |

3143 |

|

|

II. Операционные доходы и расходы |

||||||

|

Проценты к получению |

2320 |

3277 |

4233 |

761 |

1331 |

|

|

Проценты к уплате |

2330 |

-1706 |

-2131 |

-356 |

-644 |

|

|

Доходы от участия в других организациях |

2310 |

— |

— |

— |

— |

|

|

Прочие операционные доходы |

2340 |

340 |

1698 |

30 |

1331 |

|

|

Прочие операционные расходы |

2350 |

-594 |

-2096 |

-192 |

-644 |

|

|

Прибыль (убыток) до налогообложения |

2300 |

7537 |

8691 |

1972 |

3435 |

|

|

Текущий налог на прибыль |

2410 |

-1506 |

-1737 |

-395 |

-691 |

|

|

в т.ч. постоянные налоговые обязательства (активы) |

2421 |

10 |

9 |

-1 |

-1 |

|

|

Изменение отложенных налоговых обязательств |

2430 |

— |

— |

— |

— |

|

|

Изменение отложенных налоговых активов |

2450 |

— |

— |

— |

— |

|

|

Прочее |

2450 |

— |

— |

— |

— |

|

|

Чистая прибыль (нераспределенная прибыль (убыток) отчетного периода |

2400 |

6031 |

6954 |

1577 |

2744 |

|

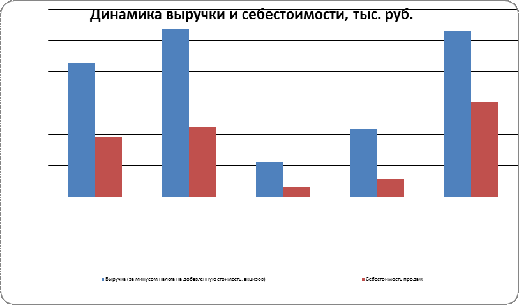

Выручка от реализации услуг за первое полугодие 2013 г. составила — 10865 тыс. руб. По сравнению с аналогичным периодом 2012 г. выручка уменьшилась на 4214 тыс. руб.

Сопоставляя выручку от основной деятельности заемщика с суммой и сроком пользования ссудной задолженностью предприятия, можно сделать вывод о том, что выручка сопоставима с размером и сроком запрашиваемого кредита, и может рассматриваться как основной источник погашения.

Среднемесячная выручка за первое полугодие 2013 составила — 1811 тыс. руб. По сравнению с аналогичным периодом 2012 г. (2513 тыс. руб.) среднемесячная выручка сократилась на 702 тыс. руб.

Себестоимость работ и услуг в первом полугодии 2013 г. — 2945 тыс. руб. По сравнению с аналогичным периодом 2013 г. (7246 тыс. руб.) значение показателя уменьшилось на 4301 тыс. руб.

Валовая прибыль за 1 полугодие 2013 г. составила — 7920 тыс. руб. По сравнению с аналогичным периодом 2012 г. (7833 тыс. руб.) значение показателя увеличилось на 87 тыс. руб.

Чистая прибыль составила — 2744 тыс. руб. По сравнению с аналогичным периодом 2012 г. (4064 тыс. руб.), чистая прибыль сократилась на 1320 тыс. руб.

Выводы:

Чистые активы имеют положительную величину. Динамика стоимости чистых активов имеют положительную тенденцию.

Финансовое положение — среднее.

На основании формы№1и формы№2 рассчитаем основные коэффициенты:

|

Коэффициенты |

01.10.12 |

01.01.13 |

01.04.13 |

01.07.13 |

|

Величина |

Величина |

Величина |

Величина |

|

|

Коэффициент срочной ликвидности |

2,16 |

2,32 |

2,19 |

2,70 |

|

Коэффициент текущей ликвидности |

2,22 |

2,39 |

2,26 |

2,82 |

|

Коэффициент автономии |

0,29 |

0,34 |

0,35 |

0,45 |

|

Коэффициент финансового рычага (левериджа) |

0,71 |

0,66 |

0,65 |

0,55 |

|

Коэффициент оборачиваемости дебиторской задолженности |

350,99 |

255,21 |

308,42 |

315,04 |

|

Коэффициент оборачиваемости кредиторской задолженности |

681,05 |

362,00 |

639,32 |

687,30 |

|

Коэффициент оборачиваемости запасов |

57,1 |

65,82 |

116,24 |

124,96 |

|

Коэффициент рентабельности продаж |

0,29 |

0,26 |

0,31 |

0,29 |

|

Коэффициент рентабельности активов |

0,11 |

0,12 |

0,03 |

0,06 |

Промежуточный консолидированный отчет о финансовом положении

на 30 июня 2013 г.

Баланс предприятия (в тысячах долларов США)

Таблица 1.

|

Прим. |

На 30 июня 2013 г. |

На 31 декабря 2012 г. |

|

|

Активы |

|||

|

Внеоборотные активы |

|||

|

Основные средства |

6 |

5 270 828 |

5 226 818 |

|

Инвестиционная собственность |

9 947 |

10 821 |

|

|

Права аренды земельных участков |

7 |

96 074 |

95 733 |

|

Нематериальные активы |

8 |

17 824 |

|

|

Долгосрочные финансовые активы |

5 930 |

6 230 |

|

|

5 400 603 |

5 356 825 |

||

|

Оборотные активы |

|||

|

Запасы |

9 |

1 276 400 |

1 350 740 |

|

Торговая и прочая дебиторская задолженность |

16 002 |

19 228 |

|

|

Авансы выданные |

10 |

47 561 |

88 145 |

|

Налоги к возмещению |

1 911 |

953 |

|

|

Расходы будущих периодов |

5 677 |

5 990 |

|

|

Краткосрочные финансовые активы |

15 118 |

28 863 |

|

|

Денежные средства и их эквиваленты |

11 |

266 108 |

409 993 |

|

1 628 777 |

1 903 912 |

||

|

Итого активы |

7 029 380 |

7 260 737 |

|

|

Капитал и обязательства |

|||

|

Капитал, приходящийся на акционеров материнской компании |

|||

|

Акционерный капитал |

12 |

34 |

34 |

|

Эмиссионный доход |

12 |

1 488 268 |

1 484 255 |

|

Собственные акции, выкупленные у акционеров |

12 |

(11 442) |

(18 852) |

|

Резерв на пересчет в валюту представления |

(409 033) |

(156 537) |

|

|

Нераспределенная прибыль |

2 262 128 |

1 958 364 |

|

|

Итого капитал, приходящийся на акционеров материнской компании |

3 329 955 |

3 267 264 |

|

|

Итого капитал |

3 329 955 |

3 267 264 |

|

|

Долгосрочные обязательства |

|||

|

Долгосрочные кредиты и займы |

14 |

915 838 |

1 259 247 |

|

Отложенные налоговые обязательства |

210 820 |

202 784 |

|

|

1 126 658 |

1 462 031 |

||

|

Краткосрочные обязательства |

|||

|

Торговая и прочая кредиторская задолженность |

15 |

1 215 880 |

1 413 130 |

|

Начисленные расходы |

16 |

180 060 |

165 328 |

|

Налоги к уплате |

17 |

216 873 |

122 835 |

|

Дивиденды к выплате |

13 |

22 |

18 |

|

Налог на прибыль к уплате |

10 498 |

3 010 |

|

|

Краткосрочные обязательства по финансовой аренде |

− |

404 |

|

|

Краткосрочные кредиты и займы |

18 |

949 434 |

826 717 |

|

2 572 767 |

2 531 442 |

||

|

Итого обязательства |

3 699 425 |

3 993 473 |

|

|

Итого капитал и обязательства |

7 029 380 |

7 260 737 |

Промежуточный консолидированный отчет о совокупном доходе

за шесть месяцев, завершившихся 30 июня 2013 г.

Отчет о прибылях и убытках (в тысячах долларов США)

Таблица 2.

|

Прим. |

На 30 июня 2013 г. |

На 31 декабря 2012 г. |

|

|

Выручка |

19 |

8 796 432 |

6 775 761 |

|

Себестоимость реализации |

20 |

(6 398 474) |

(5 040 220) |

|

Валовая прибыль |

2 397 958 |

1 735 541 |

|

|

Коммерческие расходы |

21 |

(81 916) |

(71 400) |

|

Общехозяйственные и административные расходы |

22 |

(1 654 687) |

(1 180 099) |

|

Инвестиционные доходы |

3 896 |

6 511 |

|

|

Финансовые расходы |

23 |

(76 047) |

(61 546) |

|

Прочие доходы |

23 858 |

18 434 |

|

|

Прочие расходы |

(5 407) |

(4 287) |

|

|

(Убыток)/прибыль по курсовым разницам |

(7 590) |

590 |

|

|

Прибыль до налогообложения |

600 065 |

443 744 |

|

|

Расходы по налогу на прибыль |

24 |

(131 152) |

(103 864) |

|

Прибыль за отчетный период |

468 913 |

339 880 |

|

|

Прочий совокупный доход |

|||

|

Убыток от пересчета в валюту представления |

(252 006) |

(66 542) |

|

|

Прочий совокупный убыток за период, за вычетом налога |

(252 006) |

(66 542) |

|

|

Итого совокупный доход за отчетный период, за вычетом налога |

216 907 |

273 338 |

|

|

Прибыль за отчетный период Приходящаяся на: |

|||

|

Акционеров материнской компании |

468 913 |

339 880 |

|

|

Неконтрольную долю участия |

− |

− |

|

|

468 913 |

339 880 |

||

|

Итого совокупный доход за отчетный период, за вычетом налога Приходящийся на: |

|||

|

Акционеров материнской компании |

216 907 |

273 338 |

|

|

Неконтрольную долю участия |

− |

− |

|

|

216 907 |

273 338 |

Промежуточный консолидированный отчет о движении денежных средств за шесть месяцев, завершившихся 30 июня 2013 г.

(в тысячах долларов США)

Отчет о движении денежных средств

Таблица 3.

|

Прим. |

На 30 июня 2013 г. |

На 31 декабря 2012 г. |

|

|

Движение денежных средств, используемых в операционной деятельности |

|||

|

Прибыль до налогообложения |

600 065 |

443 744 |

|

|

Корректировки на: |

|||

|

Амортизацию основных средств |

212 451 |

168 453 |

|

|

Амортизацию нематериальных активов |

5 271 |

3 393 |

|

|

Убыток от выбытия основных средств |

3 148 |

2 630 |

|

|

Убыток от выбытия инвестиционной собственности |

107 |

− |

|

|

Создание резерва по сомнительной дебиторской задолженности |

685 |

3 125 |

|

|

Убыток/(прибыль) по курсовым разницам |

7 590 |

(590) |

|

|

Финансовые расходы |

76 047 |

61 546 |

|

|

Инвестиционные доходы |

(3 896) |

(6 511) |

|

|

Движение денежных средств, используемых в операционной деятельности, до учета изменений оборотного капитала |

901 468 |

675 790 |

|

|

Увеличение торговой и прочей дебиторской задолженности |

(966) |

(3 267) |

|

|

Уменьшение авансов выданных |

40 584 |

871 |

|

|

Увеличение налогов к возмещению |

(958) |

(4 969) |

|

|

Уменьшение расходов будущих периодов |

313 |

1 684 |

|

|

Уменьшение/(увеличение) запасов |

74 340 |

(53 355) |

|

|

Уменьшение торговой и прочей кредиторской задолженности |

(204 863) |

(105 699) |

|

|

Увеличение начисленных расходов |

14 732 |

6 255 |

|

|

Увеличение налогов к уплате |

94 038 |

39 760 |

|

|

Поступление денежных средств от операционной деятельности |

918 688 |

557 070 |

|

|

Налог на прибыль уплаченный |

(99 912) |

(89 857) |

|

|

Проценты полученные |

2 511 |

6 143 |

|

|

Проценты уплаченные |

(65 680) |

(65 163) |

|

|

Чистое поступление денежных средств от операционной деятельности |

755 607 |

408 193 |

|

|

Движение денежных средств, используемых в инвестиционной деятельности |

|||

|

Приобретение основных средств |

(654 744) |

(680 539) |

|

|

Приобретение инвестиционной собственности |

− |

(12 907) |

|

|

Поступления от продажи дочерней компании |

4 026 |

− |

|

|

Приобретение нематериальных активов |

(6 589) |

(5 571) |

|

|

Приобретение прав аренды земельных участков |

(11 375) |

(8 252) |

|

|

Приобретение неконтрольной доли участия в компании, являющейся держателем единственного актива |

− |

(3 614) |

|

|

Поступления от продажи основных средств |

2 224 |

20 491 |

|

|

Займы выданные |

(67 806) |

(68 876) |

|

|

Займы погашенные |

81 359 |

84 239 |

|

|

Чистые денежные средства, используемые в инвестиционной деятельности |

(652 905) |

(675 029) |

|

|

Движение денежных средств, используемых в финансовой деятельности |

|||

|

Поступления по кредитам и займам |

3 259 430 |

1 570 055 |

|

|

Погашение кредитов и займов |

(3 345 406) |

(1 655 695) |

|

|

Дивиденды выплаченные |

13 |

(157 983) |

(66 518) |

|

Погашение обязательств по финансовой аренде |

(404) |

(3 891) |

|

|

Продажа собственных акций, выкупленных у акционеров |

12 |

13 803 |

7 772 |

|

Выкуп акций |

(2 870) |

− |

|

|

Чистые денежные средства, используемые в финансовой деятельности |

(233 430) |

(148 277) |

|

|

Влияние изменения курса валюты представления на денежные средства и их эквиваленты |

(13 157) |

9 068 |

|

|

Чистое уменьшение денежных средств и их эквивалентов |

(143 885) |

(406 045) |

|

|

Денежные средства и их эквиваленты на начало периода |

11 |

409 993 |

534 392 |

|

Денежные средства и их эквиваленты на конец периода |

11 |

266 108 |

128 347 |

На основе данных таблицы 1 и таблицы 2, можно получить информацию о предприятии по таким показателям, как:

Коэффициент оборачиваемости запасов предприятия. На основе этого коэффициента финансовый менеджер может определить, сколько раз в среднем продаются запасы предприятия за некоторый период времени. Чем выше оборачиваемость запасов компании, тем более эффективным является производство и тем меньше потребность в оборотном капитале для его организации. Рассчитывается как отношение себестоимости проданных товаров и запасов

На 31 декабря 2012 г. ITR = 5 040 220/1 350 740= 3.73

На 30 июня 2013 г. ITR = 6 398 474/ 1 276 400=5.01

Коэффициент увеличился почти на 30 % по сравнению с прошлым годом. Значение коэффициента показывает, что каждый предмет запасов компании ITR раз в году потребляется и вновь возобновляется (приобретается), т.е. «оборачивается».

Стоимость имущества предприятия 30 июня 2013 года года уменьшилась на 231357 тысяч долларов по сравнению с данными на конец 2012 года. Несмотря на это, в данный период увеличилась стоимость основных средств предприятия, за счёт прибыли прошлых лет с 5 226 818 до 5 270 828 тысяч долларов.

Обязательства ОАО «Магнит» сократились почти на 5%, из них преобладают Долгосрочные обязательства. Это может привести к увеличению доли собственного капитала компании.

Из полученной информации финансовый менеджер может рассчитать коэффициент обеспеченности кредитов прибылью. Он применяется для оценки возможности предприятия погасить долги по кредитам. Показывает сколько времени необходимо предприятию для выплаты основной суммы долга, без учета процентов по кредитам. Рассчитывается как отношение суммы амортизации и прибыли до уплаты налогов и процентов к сумме задолженности.на 31 декабря 2012 г. = 443744+168453/1462031+2531442=0.15на 30 июня 2013 г. = 600065+212451/1126658+2572767=0.22

Коэффициент обеспеченности кредитов прибылью увеличился за год почти на 20%, что говорит об улучшении ситуации с кредитоспособностью предприятия.

При анализе предприятия финансовый менеджер должен рассчитать коэффициент темпа прироста собственного капитала. Темп прироста собственного капитала определяется как отношение суммы реинвестированной прибыли к объему собственного капитала. Он отражает скорость, с которой увеличивается собственный капитал компании.- темп прироста собственного капитала (Rate of a Gain of Equity Capital), %;на 31 декабря 2012 г. =3267264/273362 = 11.95на 30 июня 2013 г. = 3329955/310930 = 10.7

Коэффициент темп прироста собственного капитала уменьшился за данный период почти на 10%, из чего следует, что темп собственного капитала предприятия сократился

На основе полученной информации финансовый менеджер может сделать вывод, что предприятие ОАО «Магнит» является финансово устойчивым предприятием. Данный анализ показал, что в 2012 году в сравнении с 2013 годом в целом по предприятию происходит значительное снижение темпа прироста собственных средств предприятия. Данное снижение показателя не значительно и не приведет предприятие к банкротству. За выбранный период предприятие улучшило ситуации с кредитоспособностью предприятия почти на 20% . За счет чистой прибыли выплачиваются дивиденды акционерам предприятия, создаются фонды накопления, потребления, резервный фонд, часть прибыли направляется на пополнение собственного оборотного капитала. Анализируя рынок, можно сделать вывод, что успех данного предприятия во многом зависит от правильности выбора производственной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким спросом), от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставок, обслуживание покупателей, послепродажное обслуживания и т.д.), от объемов производства (чем больше объем продаж, тем больше масса прибыли), также от ассортимента продукции и снижения издержек производства.

2.3 Технология принятия управленческого решения на основе полученной информации

Характеристика

на студента 4 курса финансово-кредитного факультета

Саратовского государственного социально-экономического университета

Полканова Даниила Витальевича

В 2010 г. поступил в Саратовский государственный социально-экономический университет на бюджетную форму обучения на специальность «Финансы и кредит», специализацию «Финансовый менеджмент» финансово-кредитного факультета. В процессе обучения проявляет добросовестное отношение к учебе, имеет только хорошие и отличные оценки. Неоднократно принимал участие в студенческих научных конференциях: принимал участие в научно-практической конференции в секции «Иностранные языки» с работой «BMW-the secret of success» и имеет сертификат участника во 2-й ежегодной городской студенческой олимпиаде по английскому языку “Breakthrough to Cambridge” 2011.

В 2012 получил серебренный сертификат на знание и использование системы ГАРАНТ ЭКСПЕРТ; Сертификат на знание и использование системы Консультант 2012. Принимал участие Microsoft Case Competition мероприятием Microsoft в России по подготовке кадрого резерва компании.

В 2012/2013 учебном году стал полуфиналистом Всероссийского чемпионата по решению бизнес-кейсов Changellenge Cup Moscow 2012, проводимый национальной лигой кейсов Changellenge>> совместно с компаниями Unilever, Tetra Pak и PwC.

На данный момент принимает участие в международном первенстве по стратегическому менеджменту «Global Management Challenge 2012», организованном Агентством стратегических инициатив и Российской академией народного хозяйства и государственной службы при Президенте РФ.

При оценке вероятности банкротства ООО «Символ» мною была применена двухфакторная модель Альтмана. В российской практике она была изучена М.А.Федотовой. Данная модель является наиболее простой и наглядной, т. к. при ее расчете используется только 2 показателя: коэффициент текущей ликвидности и удельный вес заемных средств в пассивах. Эти показатели умножаются на весовые значения коэффициентов, найденные эмпирическим путем, и результаты затем складываются с некой постоянной величиной (const), также полученной тем же (опытно-статистическим) способом. Математическая модель расчета имеет вид:

= -0.3877 — 1.0736*X1 + 0.579X2,

где Х1-Ктл-коэффициент текущей ликвидности

Х2-ЗК/П- отношение заёмного капитала к пассивам

Х1 = итог II раздела баланса/итог V раздела баланса

Х2 = актив баланса / итог III раздела баланса

Интерпретация результатов:< 0 — вероятность банкротства меньше 50% и далее снижается по мере уменьшения Z;= 0 — вероятность банкротства равна 50%;> 0 — вероятность банкротства больше 50% и возрастает по мере увеличения рейтингового числа Z.

Таким образом, расчет будет иметь следующий вид:

= -0.3877 — 1.0736*2.22 + 0.579*3.41 = -0.79= -0.3877 — 1.0736*2.39 + 0.579*0.23 = -2.82= -0.3877 — 1.0736*2,26 + 0.579*2,83 = -1.17= -0.3877 — 1.0736*2.82 + 0.579*2.20 = -2.14

Для наглядности сформируем данные в таблицу:

|

Модели Альтмана |

||||

|

Двухфакторная модель |

||||

|

01.10.2012 |

01.01.2013 |

01.04.2013 |

01.07.2013 |

|

|

Х1 |

2,220 |

2,390 |

2,260 |

2,820 |

|

Х2 |

3,410 |

0,230 |

2,830 |

2,200 |

|

Z |

-0,797 |

-2,820 |

-1,175 |

-2,141 |

М.А.Федотова считает, что всего два показателя недостаточно отражают вероятность банкротства и предлагает в совокупности с данными показателями рассматривать коэффициент рентабельности продаж, утверждая, что это позволит составить наиболее полную картину ситуации на предприятии. Если показатели находятся в пределах своего нормативного уровня, то мы можем говорить о том, что предприятие достаточно стабильно в своей финансово-хозяйственной деятельности.

|

Показатель |

01.10.2012 |

01.01.2013 |

01.04.2013 |

01.07.2013 |

|

Коэффициент рентабельности продаж |

0,29 |

0,26 |

0,31 |

0,29 |

Проанализируя данные, можно сделать следующие вывод, что показатели вероятности банкротства находятся на низком уровне (меньше 0), кроме того, коэффициенты рентабельности продаж так же находятся в нормативных пределах( 0,1-0,2).Из этого следует, что ООО «Символ» не имеет угрозы наступления банкротства. Но следует отметить, что коэффициенты не имеют стабильного характера, а это значит, что руководству предприятия следует обратить внимание на некоторые моменты, которые смогут скорректировать финансовое положение и предупредить возможное наступление негативных факторов:

Краткосрочные решения касаются вопросов вклада единицы продукции в общую прибыль в результате управления ассортиментом продукции, объемом спроса и продаж, себестоимостью и ценами, а также вопросов безубыточности производства и сбыта, производить или закупать и т.п. Они не затрагивают затрат на вложенный капитал. При краткосрочных инвестициях денежные средства оборачиваются в течение сравнительно короткого периода — до одного года.Долгосрочные решения рассчитаны на длительный период между осуществлением инвестиционных затрат и получением от них дохода. Решения о капитальных вложениях касаются инвестиций в основные фонды, научные исследования и опытно — конструкторские разработки, рекламу и сооружение складских помещений.

Действия организации по инвестированию, вследствие большого риска, должны опираться на результаты анализа, которые учитывают фактор времени и альтернативность выбора решений. Варианты управленческих решений рассчитывают с учетом влияния времени на величину и планируемый доход.Информационное обеспечение анализа для принятия управленческих решений создает система дифференцированного управленческого учета издержек и поступлений. Данные учета представлены в управленческой отчетности. Дифференцированными называют издержки, величина которых при отдельных условиях могут быть отличной от величины возможных издержек при других условиях. При решении проблем альтернативного выбора в расчет принимается прибыль, полученная на вложенный капитал. Следовательно, чем больше прибыли будет получено на вложения, тем выше перспектива у соответствующего варианта решения. Отсюда целью предприятия является максимизация прибыли на вложенный капитал, если она совместима, с другими целями. Информацию дают многочисленные отчёты планового и аналитического характера, касающиеся размера и направления инвестирования, нормы прибыли, чистой текущей стоимости, чистого приведённого эффекта, рентабельности, срока окупаемости, эффективности инвестиций, стоимости капитала, учётных ставок, дисконтируемой стоимости и т.д.

В принятии управленческих решений значительный упор делается на снижение себестоимости продуктов, выпускаемых предприятием. [49, c.180] Выработка путей сокращения издержек и повышения эффективности происходит на всех стадиях производственного процесса — от закупки материалов, их переработки, до контроля на стадии выпуска готового продукта и доставки его потребителю. Изменения могут относиться к производству, обработке, сборке, упаковке. Основные концепции снижения себестоимости продуктов базируется на разных подходах и использовании различных управленческих отчетов.

Первая концепция — основные (прямые) издержки. Условия: подсчитанные цены и издержки, базирующиеся на точной информации отчетов об объеме производства, виде сырья и материалов, эффективности методов закупок; нормативы по рабочей силе, рассчитанные исходя из применяемой технологии, методов обработки, имеющегося оборудования, системы стимулирования; накладные производственные расходы, основывающиеся на заранее определенных или плановых стандартах.

Процедуры разработки мероприятий по снижению основных (прямых) издержек включают: Прямые отклонения затрат по материалам и живому труду. Систематизация информации и анализ отклонений при закупке материалов относительно объемов и рыночной ситуации, методов и стоимости собственного производства; решение вопроса закупать или производить; регулирование стоимости рабочей силы; решение вопроса эффективности труда. Издержки могут быть сокращены благодаря улучшению хранения, переработки сырья, минимизация потерь при транспортировке, складировании и отходов при производстве;

- Анализ нормативов затрат живого труда. Систематизация нормативно-справочной информации проводится с позиций полноты охвата производственных затрат труда;

- установленных и оптимальных методов производства и обработку;

- условий производства как имеющихся, так и стандартных;

- частичного или полного использования принципа » движение — время — измерение»;Анализ стоимости продукта. Каждый вырабатываемый или планируемый к выпуску продукт рассматривается с точки зрения его общей стоимости и конкурентоспособности. Стоимость служит оценочным показателем конструкции отдельного продукта в сопоставлении с его внешним видом и спросом на него. Оценка стоимости может быть использована при выборе альтернативных вариантов по производству новых продуктов, реконструированию старых. Стоимостной анализ позволяет проанализировать выводы, прежде чем они сделаны, сравнить результаты альтернативных вариантов, ориентируясь на максимальную прибыль.

Большинство предложений по новым продуктам включает определенную долю стандартных организационных частей, поэтому в стоимостной анализ входит рассмотрение стоимости новых составляющих. Целью такого анализа выступает выявление факторов, влияющих на политику предприятия относительно отдельных продуктов: выбор альтернативных моделей, маркетинговые исследования, реклама, специальная упаковка и др.Стоимостная оценка может поощрять производство или сигнализировать о его сокращении и полном прекращении.

Вторая концепция — косвенные издержки. Условия: труд вспомогательных рабочих, работа по обслуживанию и ремонту оборудования, вторичное сырье, поставки должны быть оценены как живой труд; использование методов гибкого планирования, когда изменяются цели или пересматривается основа расчета накладных расходов; применение стимулирующих контрольных планов сокращения накладных расходов, разработанных для всех производственных и непроизводственных отделов; регулирование материально-технического обслуживания на основе пересмотра нормативов времени вследствие повышения квалификации, приобретения трудовых навыков и т.п.; расчет регулирующих коэффициентов, позволяющих наладить процедуры контроля за издержками.

Процедуры разработки мероприятий по снижению косвенных (накладных) расходов включают: Косвенные или вторичные отклонения затрат. Систематизация информации о производственном плане, об использовании производственных мощностей, о стандартах живого труда и анализ отклонений при благоприятных и неблагоприятных ситуациях по использованию производственных мощностей; утилизации оборудования; введении новой базы расчета нормативов накладных расходов;

- Гибкое планирование и анализ нормативов для отделов и служб обслуживания. Анализируют жесткие и измененные цели, поставленные перед каждым производственным или непроизводственным отделом предприятия;

- определяют уровень регулируемых и нерегулируемых расходов;

- степень, полноту и соответствие распределяемых накладных расходов объема работ, выполняемых отделами и службами предприятия;

- анализ нормативов материально-технического обслуживания при принятии решения проводят в нескольких аспектах исходя из основной задачи — увеличить объем производства, обеспечить максимальную производительность и качество.

Прежде всего расходы на материально-техническое обслуживание отделяют от других косвенных расходов, для того чтобы анализировать их в сопоставлении с затратами живого труда, оплачиваемого на почасовой основе. Проблема приобретения и использования нового оборудования рассматривается по срокам его амортизации, стоимости часа рабочего времени и общих затрат в час. Если приобретается высокопроизводительное оборудование, то при увеличении расходов на материально — техническое обслуживание сократится количество рабочего времени, необходимого для выпуска того же объема продукции. Общие расходы на единицу продукции уменьшаются в связи с ростом объема производства и сокращением рабочего времени. Если предположить, что методы материально-технического обслуживания, оборудование и заработная плата в структурном подразделении останутся без изменения в будущем, то общие расходы так же могут оставаться неизменными. Однако прошлые затраты могут служить основанием для пересмотра норматива и его обоснования. С этих позиций изучаются объемы работ, сложность выполняемых операций, квалификация рабочих, процедуры подачи заявок на ремонт, обеспечение материальными ресурсами и т.п.

Данные анализа управленческой отчетности позволят установить нормативы не только на час работы, но и по подразделениям;стимулирование сокращения накладных расходов может базироваться на снижении общих и почасовых расходов на материально-техническое обслуживание;

— Коэффициент текущей ликвидности ,равный отношению текущих активов к краткосрочным обязательствам, отражает способность предприятия погасить текущие обязательства за счет только оборотных активов .Характеризует платежеспособность. Нормативное значение от 1,5-2,5.В нашем случае показатель составляет 2,82.

Коэффициент срочной ликвидности схож с коэффициентом текущей ликвидности, но отличается тем, что в состав используемых для его расчета оборотных средств включаются только высоко и средне ликвидные текущие активы. Этот показатель является одним из важнейших так как показывает какая часть краткосрочных обязательств организации может быть незамедлительно погашена за счет средств на различных счетах и поступлений по расчетам с дебиторами. Норма значения устанавливается от показателя 0,8 и выше. У ООО «Символ» коэффициент срочной ликвидности составляет 2,70.

Далее проанализируем финансовою отчетность предприятия ОАО «Магнит» за 3 квартал 2013 года, для того чтобы определить, как использует полученную информацию финансовый менеджер для принятия дальнейших управленческих решений.

Заключение

В данной курсовой работе мною были рассмотрены не только российские, но и зарубежные экономико-математические модели прогнозирования банкротства. Однако, на мой взляд, прямой и полный перенос зарубежных моделей прогнозирования на практику деятельности российских предприятий в данный момент представляется невозможным.

Во-первых структура экономики России значительно отличается по своей структуре от любой западной. Во-вторых, развитие российских предприятий происходит по другому «сценарию»,нежели развитие предприятий других стран. В-третьих, отечественная финансовая отчетность не отражает тех реальных показателей, которые были получены в результате деятельности предприятия. Это может объясняться особенностью менталитета российских предпринимателей и особенностями нормативно-правовой базы, а также инстуциональной средой предринимательской деятельности российских предприятий.

В своей курсовой работе в качестве метода прогнозирования банкротства на предприятии я выбрала двухфакторную модель Альтмана. В ходе анализа полученных показателей финансового состояния ООО «Символ» можно сделать следующие выводы о том, что ООО «Символ» не находится в кризисном финансовом состоянии, но финансовое положение оценено как среднее, то есть не все показатели финансово хозяйственной деятельности находятся на оптимальном уровне.Но тем не менее для улучшения своего финансового состояния ООО «Символ» необходимо улучшить ряд финансовых показателей. Этого можно добиться путем снижения запасов и затрат, увеличением источником собственных средств

Главное в стратегии предотвращения банкротства предприятия, в решении проблем ликвидности и платежеспособности заключается в профессиональном управлении оборотными средствами. С одной стороны, это предполагает оптимизацию источников оборотных средств на основе выработанной стратегии, а с другой — размещение этих средств между материальными активами, а также в сфере производства и сфере обращения.

В ходе данной работы были рассмотрены понятие информации и были рассмотрены типы информации. Также представлена подробная классификация информации в финансовом менеджменте и выявили источники финансовой информации. Определили понятие информационной базы в финансовом менеджменте. Был произведен финансовый анализ предприятия ОАО «Магнит», который показал, как информационное обеспечение влияет на принятие управленческого решения на предприятии и были раскрыты пути защиты финансовой информации.

Список использованной информации

Азрилиян А.Н. Краткий экономический словарь — М: Институт новой экономики. — 2008. — 167 с.

Балабанов И.Т. Основы финансового менеджмента. М., Финансы и статистика, 2007 г

Брейли Р., Майерс С. Принципы корпоративных финансов. — М.: ЗАО “Олимп — Бизнес”, 2005, стр. 429 — 523.

Бухгалтерский учет: Учебник / И.Е. Тишков, А.И. Балдинова, Т.Н. Дементей и др.; Под общ. ред. И.Е. Тишкова, А.И. Прищепы. — Минск: Высш. шк., 2008. — 687 с.

Волков В.П. Экономика предприятий — М.: Новое знание. — 2009. — С.677

Грязнова А.Г., Ленская С.А., Федотова М.А.Оценка бизнеса. — М.: Финансы и статистика, 2008. — 203 с.

Джеймс С. Ванхорн, Джон М. Вахович. Основы финансового менеджмента. — М.: «Вильямс», 2008. — 1232 с.

Джексон Дж. Финансовый менеджмент. — М.: Издательство : ФАИР-Пресс, 2007.

Журнал «Финансовая аналитика: проблемы и решения», 13(151) — 2013 апрель

Зарипов М.К. Принципы разработки финансового механизма деятельности предприятий информационных технологий / Зарипов М.К. // Экономические науки — 2009 — №50 — 87-89 с.

Каз М. Управление компанией в современных условиях // Вопросы экономики. — 2008. — №12. — 34 — 35 с.

Ковалев В.В. Введение в финансовый менеджмент: теория и практика: учебник для вузов ИНФРА-М,2008

Лукасевич И.Я. Финансовый менеджмент в управлении организацией. — М.: Инфра-М, 2008. — 127 с.

Мазур И.И. Управление проектами: Справочное пособие. — М.: Высшая школа. — 2009. — 75-77 с.

Савицкая Г.В.Комплексный анализ хозяйственной деятельности предприятия:Учебник М.:НИЦ Инфа-М,2013.-607с.

Стоянова Е.С. Финансовый менеджмент: теория и практика. — М.: «Перспектива», 2008. — 656 с.

Шеремет А.Д., Сайфулин Р.С. Финансы предприятия, М.: ИНФРА-М, 2007 г.

Шохин А.В., Лахметкина А.В. Финансовый менеджмент: учебник М.: Кнорус, 2010г, 210с.

Экономический анализ хозяйственной деятельности. / Под ред. А.Д, Шеремета. — М., Экономика, 2008. — 312 с.

Информация в финансовом менеджменте [Электронный ресурс] (дата обращения 15.12.2013.)

Информационное обеспечение финансового менеджмента [Электронный ресурс] <http://www.consultant.ru/popular/buch/> (дата обращения 16.12.2013.)

Информация в финансовом менеджменте [Электронный ресурс] http://www.minfin.ru/ru/reforms/budget/qualmon/ (дата обращения 16.12.2013.)://magnit-info.ru/investors/finance/(дата обращения 20.12.2013.)

Законы, регулирующие порядок работы с конфиденциальной информацией[Электронный ресурс] searchinform.ru/main/full-text-search-information-security-laws.html